Locataire ou propriétaire, il est indispensable de souscrire à une assurance habitation efficace pour se protéger des risques. Si l’assurance habitation est une obligation pour les locataires, elle est facultative pour les propriétaires. Pour autant, la souscription à une assurance habitation relève du bon sens.

Dès lors, il convient de sélectionner soigneusement son assurance habitation pour maitriser son budget tout en étant couvert de façon sécurisée.

A découvrir également : Réparer une machine à café Tassimo Bosch

Voici toutes les informations nécessaires pour choisir l’assurance habitation qui conviendra à vos besoins.

Plan de l'article

Souscrire à une assurance habitation, une obligation ?

Lorsque l’on est locataire, la loi impose la souscription à une assurance habitation. Le propriétaire peut demander un justificatif d’assurance habitation à son locataire en différentes occasions :

A découvrir également : Dépannage électrique à Bruxelles : Comment résoudre rapidement vos problèmes électriques.

- Au moment de la signature du contrat de bail

- Chaque année à la date anniversaire de la signature du contrat

Si un locataire n’est pas en mesure de produire un justificatif d’assurance habitation, son propriétaire est en droit de résilier son contrat de bail après lui avoir adressé une injonction de payer par recommandé.

Il peut également souscrire pour le compte de son locataire à une assurance habitation et reporter le montant de la prime sur le loyer.

A noter que le propriétaire ne peut pas imposer de compagnie d’assurance habitation spécifique à son locataire.

Les locataires ne sont pas les seuls à devoir souscrire à une assurance habitation : les propriétaires membres d’une copropriété ont eux aussi certaines obligations en matière d’assurance :

- Ils doivent souscrire à une partie de l’assurance des parties communes : hall d’entrée, ascenseur. Ces lieux doivent au moins être assurés en responsabilité civile. Mais beaucoup de copropriétés font le choix de souscrire à une assurance tous risques.

- Par ailleurs, les copropriétaires sont légalement tenus d’assurer leur appartement au minimum au tiers.

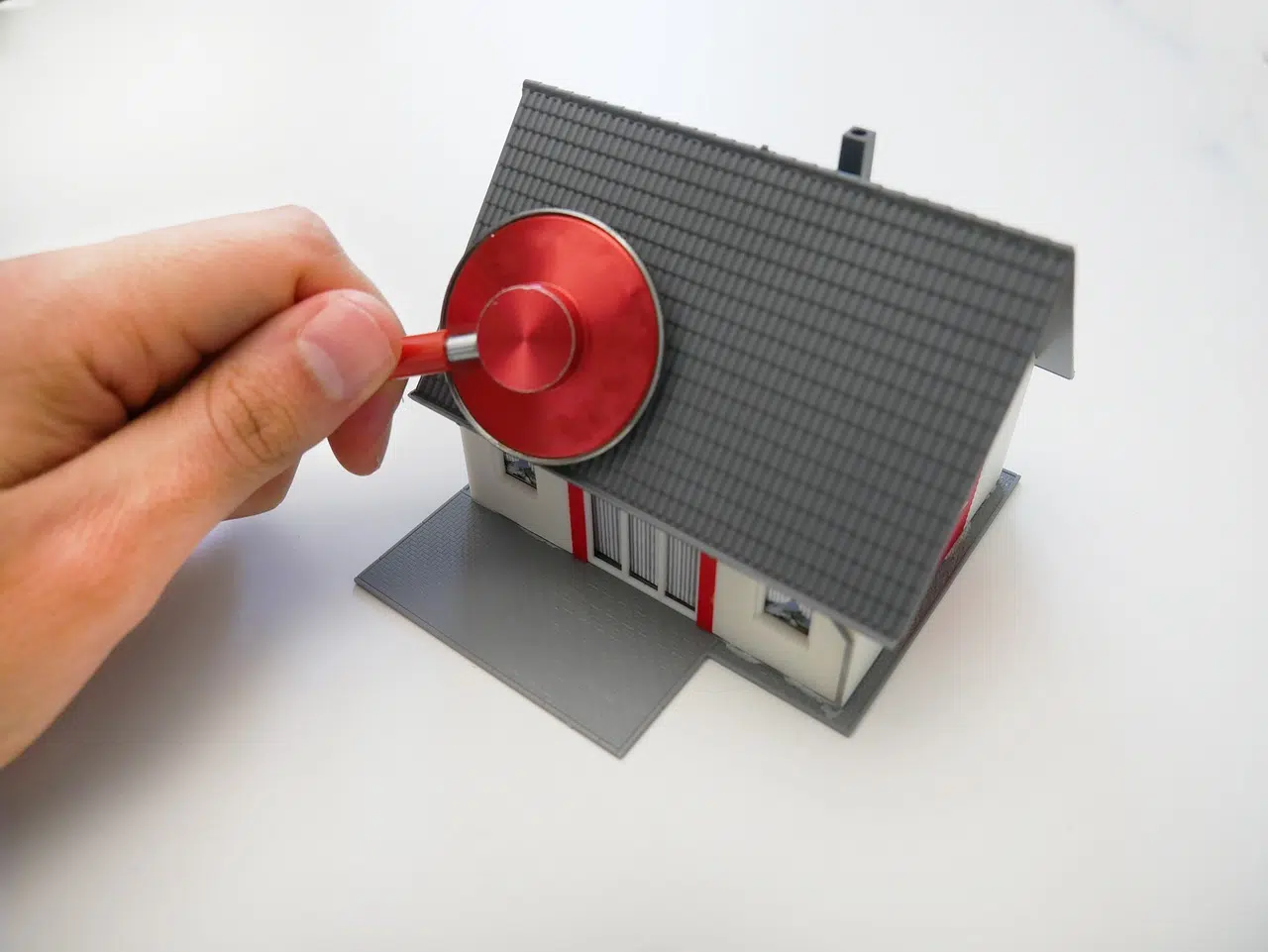

Quoi qu’il en soit, le bon sens impose d’adhérer à une assurance habitation pour son appartement ou sa maison : le montant moyen de la prime d’assurance habitation est de 131€ en France ; un montant très raisonnable si l’on considère le montant des frais engagés en cas de sinistre. Souscrire à une assurance multirisques habitation est le plus sur moyen d’envisager sereinement son achat immobilier.

Sélectionner l’assurance habitation la plus adaptée

L’offre des assurances habitation est pléthorique, et il est parfois difficile de repérer les bonnes formules.

C’est pourquoi il convient de se poser les bonnes questions au moment de la souscription pour comparer les assurances habitations.

- Quels sont les risques couverts ? Si vous habitez par exemple dans une zone soumise aux risques climatiques, votre assurance devra couvrir ces risques. De même si vous êtes sur une zone régulièrement cambriolée, soyez attentif à la garantie vols.

- Vérifiez attentivement le montant des franchises ; certaines primes d’assurance très basses s’expliquent par une franchise très élevée. Ce montage financier peut vous mettre dans une situation très embarrassante en cas de problème.

- Attention au délai de carence entre la souscription de votre contrat et son entrée en vigueur, certaines compagnies imposent un délai qui peut être relativement long.

Les critères à prendre en compte pour choisir son assurance habitation

Les critères à prendre en compte pour choisir son assurance habitation varient selon les besoins et les attentes de chaque souscripteur. Voici quelques-uns des éléments clés qui peuvent aider à orienter le choix :

• Le type d’habitation : appartement, maison individuelle, résidence secondaire, etc. Le choix de l’assurance dépendra du type d’habitat et de ses caractéristiques (par exemple la présence d’un jardin ou d’une piscine).

• La surface habitable : plus une habitation est grande, plus elle nécessite une couverture étendue.

• Le niveau de protection souhaité : si vous êtes attaché aux objets que vous possédez ou que votre mobilier est coûteux, il peut être judicieux de souscrire une garantie valeur à neuf plutôt qu’une indemnisation au titre de la vétusté.

• Les risques encourus dans votre région : comme mentionné précédemment, certaines zones sont exposées aux risques naturels (inondations par exemple) ou aux cambriolages. Il faut donc en tenir compte lorsque l’on choisit son assurance.

Veillez aussi à bien comparer les différentes offres proposées par les assureurs avant de faire votre choix final. Durant cette phase préalable à la signature du contrat, vous devez notamment vérifier :

• Les tarifs pratiqués,

• Les niveaux et limites des garanties incluses dans le contrat,

• La qualité du service clientèle.

Pour cela, n’hésitez pas à utiliser les comparateurs en ligne pour avoir une vue d’ensemble des offres disponibles sur le marché.

Les différences entre les garanties proposées par les différentes assurances habitation

Il faut bien comprendre les différences entre les garanties proposées par chaque assurance habitation. Voici quelques exemples des types de couvertures disponibles :

• La responsabilité civile, qui permet d’être couvert en cas de dommages causés à un tiers, que ce soit chez soi ou à l’extérieur.

• La garantie incendie, qui offre une protection contre les dégâts occasionnés par le feu et la fumée.

• La protection juridique, qui prend en charge les frais liés aux procédures engagées suite à un litige.

• Les garanties pour risques naturels (inondation, tempête, sécheresse…).

En plus des différentes garanties classiques mentionnées ci-dessus, certains assureurs incluent aussi des options supplémentaires dans leurs offres :

• Le vol et le vandalisme

• Les bris de glace

• Les perturbations électriques

Il est primordial de vérifier attentivement l’étendue des garanties proposées afin d’éviter toute mauvaise surprise au moment où vous aurez besoin d’une indemnisation. Certains contrats peuvent ainsi ne pas prendre en compte certains types de sinistres (comme la négligence) ou n’inclure qu’un faible nombre d’événements couverts.

D’autres prestataires peuvent aussi demander une franchise importante avant tout remboursement effectif. C’est pourquoi il est fondamental d’examiner avec attention toutes ces informations avant la souscription à une assurance habitation.

Il est recommandé de bien lire les détails du contrat avant de signer et d’être attentif aux clauses qui pourraient limiter la couverture ou le montant des indemnisations. Un conseil : n’hésitez pas à poser toutes vos questions au service clientèle, pour clarifier tout point flou en amont. Prendre le temps de comparer les différentes offres disponibles sur le marché et celles proposées par votre assureur actuel peut permettre d’obtenir une protection adaptée et efficace tout en réalisant des économies substantielles sur la prime annuelle.